Việc giảm trừ gia cảnh phải tuân thủ Luật Thuế thu nhập cá nhân

03/03/2020 21:47 GMT+7 | Trong nước

(Thethaovanhoa.vn) - Chiều 3/3, tại Họp báo Chính phủ thường kỳ tháng 2, trước câu hỏi của phóng viên về việc Bộ Tài chính vừa đưa ra đề xuất mới về thay đổi mức chịu thuế thu nhập cá nhân và giảm trừ gia cảnh, nhưng với mức chịu thuế mới 11 triệu đồng và mức giảm trừ gia cảnh lên 4,4 triệu đồng, nhiều ý kiến cho rằng “lạc hậu, vô cảm”, Thứ trưởng Bộ Tài chính Vũ Thị Mai cho biết, việc giảm trừ gia cảnh phải tuân thủ khoản 4 điều 1 Luật sửa đổi bổ sung một số điều của Luật Thuế thu nhập cá nhân.

Theo Thứ trưởng Vũ Thị Mai, Bộ Tài chính có văn bản số 2137/BTC-CST ngày 28/2 gửi xin ý kiến rộng rãi về dự thảo nghị quyết của Ủy ban Thường vụ Quốc hội về điều chỉnh mức giảm trừ gia cảnh của thuế thu nhập cá nhân. Việc điều chỉnh mức giảm trừ gia cảnh này được căn cứ vào Luật số 26/2012/QH13 (sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân) và có lực thi hành từ 1/7/2013.

“Tất cả các cơ quan cũng như mọi người dân đều phải thực hiện tuân thủ luật thuế”, Thứ trưởng Bộ Tài chính nói.

- Họp báo Chính phủ thường kỳ tháng 9: Bác bỏ thông tin Sabeco thuộc sở hữu của nhà đầu tư Trung Quốc

- Họp báo Chính phủ thường kỳ tháng 8: Vùng nguy cơ có bán kính 500m từ hàng rào nhà máy Rạng Đông

- Họp báo Chính phủ thường kỳ tháng 8 thông tin vụ học sinh Trường Tiểu học Gateway tử vong

Bà Vũ Thị Mai lý giải, khoản 4 Điều 1 Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân quy định mức giảm trừ đối với đối tượng nộp thuế là 9 triệu đồng/tháng (108 triệu đồng/năm); mức giảm trừ đối với mỗi người phụ thuộc là 3,6 triệu đồng/tháng. Trường hợp chỉ số giá tiêu dùng (CPI) biến động trên 20% so với thời điểm Luật có hiệu lực thi hành hoặc thời điểm điều chỉnh mức giảm trừ gia cảnh gần nhất thì Chính phủ trình Ủy ban Thường vụ Quốc hội điều chỉnh mức giảm trừ gia cảnh quy định tại khoản này phù hợp với biến động của giá cả để áp dụng cho kỳ tính thuế tiếp theo.

%20(Custom).jpg)

Trong quá trình tổ chức thực hiện quản lý thuế, Bộ Tài chính chỉ đạo đơn vị chức năng thực hiện thường xuyên cập nhật chỉ số giá tiêu dùng. Theo số liệu của Tổng cục Thống kê, đến hết tháng 6/2019 chỉ số giá tiêu dùng tăng 18,17% và đến hết tháng 12/2019 tăng 23,2%. Bộ Tài chính dự thảo nghị quyết và điều chỉnh mức giảm trừ gia cảnh theo đúng quy định của Luật sửa đổi, bổ sung một số điều của Luật Thuế thu nhập cá nhân, đó là căn cứ vào chỉ số giá tiêu dùng và mức điều chỉnh phải phù hợp với biến động của giá cả để áp dụng cho kỳ tính thuế tiếp theo.

Ngày 28/2, Bộ Tài chính xin ý kiến rộng rãi các tổ chức, cá nhân về việc điều chỉnh nâng mức giảm trừ cho bản thân người nộp thuế lên mức 11 triệu đồng/tháng, tương ứng cho mỗi người phụ thuộc 4,4 triệu đồng/tháng.

%20(Custom).jpg)

Bộ Tài chính cho rằng, việc điều chỉnh nâng mức giảm trừ gia cảnh (cho người nộp thuế từ 9 triệu đồng/tháng lên 11 triệu đồng/tháng; người phụ thuộc từ 3,6 triệu đồng/tháng lên 4,4 triệu đồng/tháng) sẽ góp phần giảm bớt khó khăn cho người nộp thuế trong bối cảnh giá cả, lạm phát tăng so với thời điểm năm 2013. Số thuế phải nộp sẽ được giảm cho mọi đối tượng nộp thuế, trong đó mức độ giảm số thuế phải nộp của nhóm người nộp thuế ở bậc thuế thấp sẽ cao hơn so với những người nộp thuế ở bậc thuế cao.

Đối với xã hội, việc điều chỉnh tăng mức giảm trừ gia cảnh sẽ đảm bảo thực hiện mục tiêu chính sách động viên hợp lý, công bằng, góp phần nâng cao đời sống của người nộp thuế, tạo động lực khuyến khích mọi cá nhân ra sức lao động, sản xuất kinh doanh, gia tăng thu nhập làm giàu chính đáng; đảm bảo chính sách đơn giản, rõ ràng, nâng cao hiệu quả công tác quản lý thu thuế, tính tuân thủ pháp luật về thuế. Việc nâng mức giảm trừ gia cảnh cũng góp phần điều tiết hợp lý thu nhập, góp phần thực hiện công bằng xã hội.

Về hiệu ứng kinh tế đối với xã hội, có thể thấy việc điều chỉnh tăng mức giảm trừ gia cảnh có hiệu ứng tích cực. Nguyên nhân do việc điều chỉnh nâng mức giảm trừ gia cảnh dẫn đến giảm nghĩa vụ thuế thu nhập cá nhân hay gia tăng thu nhập khả dụng (thu nhập sau khi nộp thuế) của các cá nhân, từ đó kích thích tăng mức chi tiêu hộ gia đình, tăng tiêu dùng của xã hội, góp phần thúc đẩy tăng trưởng kinh tế. Tuy nhiên, mức độ tác động đến tăng trưởng kinh tế còn liên quan đến việc giảm chi tiêu của Chính phủ do giảm thu ngân sách từ thuế thu nhập cá nhân.

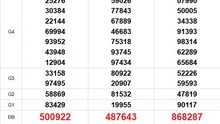

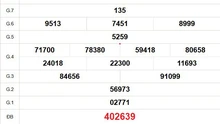

Theo dữ liệu trên hệ thống tập trung của ngành thuế trong năm 2019, số lượng người nộp thuế thu nhập cá nhân từ tiền lương, tiền công đạt khoảng 6,89 triệu người, với tổng số thu ngân sách nhà nước đạt trên 79.219 tỷ đồng. Nếu áp dụng mức giảm trừ theo mức dự kiến là 11 triệu đồng/tháng cho bản thân người nộp thuế và 4,4 triệu đồng/tháng cho mỗi người phụ thuộc thì một phần lớn số người nộp thuế ở bậc 1 sẽ chuyển sang diện không phải nộp thuế, tương tự những người nộp thuế ở các bậc thuế còn lại đều được giảm số thuế phải nộp, qua đó dự kiến giảm thu ngân sách nhà nước xuống còn khoảng 68.921 tỷ đồng. Như vậy, với đề xuất nâng mức giảm trừ gia cảnh nêu trên, số thu về thuế thu nhập cá nhân 1 năm giảm khoảng 10.300 tỷ đồng (tương đương giảm khoảng 13% số thu ngân sách từ thuế thu nhập cá nhân năm 2019).

Về việc quản lý thuế đối với một số đối tượng có thu nhập cao như ca sỹ, người bán hàng qua mạng, Thứ trưởng Vũ Thị Mai cho biết, việc quản lý thuế được quy định ở Luật Quản lý thuế, mà Luật này có hiệu lực từ 1/7/2020 và trong đó đã có các điều khoản sửa đổi để làm cơ sở quản lý thuế theo hình thức kinh doanh qua mạng một cách chặt chẽ hơn, các cơ quan, ban, ngành có trách nhiệm phối hợp để quản lý.

Việc quản lý thuế đối với các đối tượng là ca sỹ, từ trước đến nay, cơ quan thuế cũng đã và đang tiến hành quản lý và giám sát việc tiến hành kê khai thuế. Trước hết, trách nhiệm của người nộp thuế là phải kê khai thuế đầy đủ, trung thực và đúng quy định của pháp luật. Cơ quan thuế một mặt tăng cường công tác tuyên truyền, hỗ trợ để người nộp thuế nắm bắt được chính sách, thực hiện đúng, một mặt phải thực hiện thanh tra, kiểm tra để đảm bảo sự tuân thủ pháp luật được nghiêm minh.

Thanh Vân – Xuân Tùng

-

-

-

-

07/04/2025 15:53 0

07/04/2025 15:53 0 -

-

07/04/2025 15:41 0

07/04/2025 15:41 0 -

07/04/2025 15:14 0

07/04/2025 15:14 0 -

07/04/2025 15:12 0

07/04/2025 15:12 0 -

07/04/2025 15:09 0

07/04/2025 15:09 0 -

07/04/2025 15:06 0

07/04/2025 15:06 0 -

-

-

07/04/2025 15:03 0

07/04/2025 15:03 0 -

-

-

-

-

07/04/2025 14:29 0

07/04/2025 14:29 0 -

-

07/04/2025 14:22 0

07/04/2025 14:22 0 - Xem thêm ›