Giới trẻ vỡ nợ vì mua đồ trả góp: Cạm bẫy ngọt ngào mua trước trả sau khiến các 'con mồi' sẵn sàng 'thiêu thân'

02/11/2022 15:32 GMT+7 | Đời sống - Phong cách sống

Từ giải pháp mua sắm thay thế tiện lợi, loại hình mua trả góp đang khiến rất nhiều người trẻ rơi vào cảnh tiêu hết tiền tiết kiệm. Thậm chí, nợ chồng chất vì tiêu xài hoang phí.

Nợ nần vì mua trả góp

Sarah Pfefferle (18 tuổi, đến từ Chicago, bang Illinois) tiết kiệm được 16.000 USD, dự định sẽ mua nhà. Nhưng ba năm sau, kế hoạch đổ vỡ khi cô gái mắc khoản nợ 5.000 USD từ 3 trong số các công ty cho vay trả góp.

Dư nợ gốc lớn cùng với một số chi phí y tế đột xuất đã tiêu hao phần lớn tiền tiết kiệm của Sarah, buộc cô phải tìm sự giúp đỡ từ một cố vấn tài chính. Nhưng hậu quả đã xảy ra, sau khi đóng hết các tài khoản, điểm tín dụng của cô giảm từ 720 xuống còn 580. Cô cho biết kế hoạch mua nhà bị lùi lại ít nhất hai năm và lo sợ không thể vay thế chấp.

"Tôi gần như không còn tiền tiết kiệm cho những trường hợp khẩn cấp. Đó là một vòng luẩn quẩn", Sarah nói.

Tương tự, Gabrielle (19 tuổi) cho biết, việc sử dụng hình thức thanh toán mới khiến cô không có cảm giác đang tiêu tiền. Bởi suốt nhiều tuần cô không nhận được thông báo cần thanh toán các khoản mua trước, trả sau. Chưa kể, càng chi nhiều tiền, cô càng nhận được nhiều điểm tín dụng.

Tuy nhiên, hơn một năm sau, ngoài quần áo và đồ trang điểm mới, Gabrielle còn có thêm khoản nợ 3.500 USD.

Một thực trạng khác cũng đáng báo động đó là Gen Z mua sắm theo trend Tiktok. Lướt nhanh trên môi trường mạng này, người xem dễ dàng thấy hàng loạt video có nội dung các KOL, influencer (người có ảnh hưởng trên mạng xã hội) chi hàng nghìn USD cho quần áo, trang sức xuất hiện liên tiếp.

Nhiều món đồ trong số đấy là do nhãn hàng tài trợ và sao mạng không mất tiền mua chúng. Còn đối với người xem, nếu muốn sở hữu nhưng tiền bạc không dư dả, các sao mạng sẽ khuyến khích họ sử dụng dịch vụ mua trước, trả sau từ các công ty cho vay.

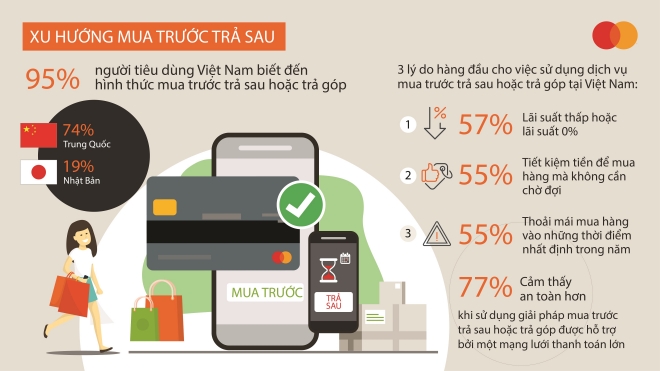

Mua trước trả sau (buy now, pay later- BNPL) là hình thức thanh toán trong đó người tiêu dùng mua hàng và trả dần trong một khoảng thời gian thành nhiều đợt. Nhiều công ty sẽ cung cấp các gói không tính lãi suất, nhưng sẽ tính các phụ phí và phí trả chậm cao. Chính cách thức này đang đẩy nhiều người tiêu dùng trẻ tuổi tại Mỹ vào cảnh nợ nần.

Cạm bẫy khó lường từ các công ty tài chính

Công ty Afterpay tại Australia cho phép người tiêu dùng trả tiền mua hàng thành 4 đợt, với lời cam kết ít hoặc không tính thêm phí, không lãi suất và phê duyệt tín dụng nhanh chóng.

Điều này đã thu hút những người tiêu dùng trẻ tuổi có ít kinh nghiệm sử dụng tín dụng và nhanh chóng coi đây là một giải pháp mua sắm thay thế.

Một số công ty tiên phong trong lĩnh vực này, bao gồm Afterpay, Klarna Bank AB và Affirm Holdings Inc., đã kết hợp với các nhà bán lẻ quần áo thời thượng và người có ảnh hưởng trên mạng xã hội, từ đó nhanh chóng trở nên phổ biến trên các ứng dụng và thanh toán trực tuyến.

Theo báo cáo tháng 9/2022 từ Cục Bảo vệ tài chính người tiêu dùng Mỹ (CFPB), các khoản vay ngắn hạn trở nên phổ biến trong thời kỳ đại dịch. 5 công ty BNPL lớn đã tạo ra 180 triệu khoản vay với tổng giá trị 24,2 tỷ USD vào năm 2021, tăng gần gấp 10 lần so với năm 2019.

Song, CFPB phát hiện những người trẻ tuổi có nhiều khả năng không trả được nợ hoặc bị gửi tới một bên đòi nợ thứ 3. Theo đó, khoảng 11% người vay đã trả ít nhất một khoản phí trễ hạn vào năm 2021, tăng so với năm trước. 18% người tiêu dùng từ 18 đến 29 tuổi đã giảm thanh toán vào năm 2021, theo một báo cáo của Cục Dự trữ Liên bang. Còn trên mạng xã hội, một số tài khoản gần đây chia sẻ về việc trốn các khoản thanh toán hoặc số dư nợ mà họ không thể trả hết.

Theo các chuyên gia, dù thúc đẩy thị trường tiêu dùng đi lên nhưng các khoản vay tức thời kết hợp với văn hóa truyền thông xã hội có thể gây nguy hiểm cho tương lai tài chính của những người trẻ.

Chẳng hạn, Briana Gordley (24 tuổi, ở bang Texas) đã không lường trước được những cạm bẫy tiềm ẩn khi lần đầu tiên thấy quảng cáo mua hàng trả sau vào năm 2016. Là một người phải tự trang trải học phí đại học và bị các nhà cung cấp thẻ tín dụng từ chối, Briana thấy các sản phẩm tài chính này là cách an toàn để chi trả cho những khoản phí cô không đủ khả năng mua với đồng lương làm thêm ít ỏi. Nhưng chỉ sau 18 tháng, cô đã nợ 1.500 USD trên 3 nền tảng, buộc phải nhờ sự giúp đỡ của bố mẹ trước khi xây dựng tài khoản tiết kiệm mới và bắt đầu trả các khoản vay sinh viên.

Được biết, trong năm qua, Afterpay đã phải đối mặt với nhiều vụ kiện tập thể cấp liên bang ở California và Maine với cáo buộc công ty đã không trình bày đầy đủ các chi phí ẩn đằng sau dịch vụ của mình.

“Họ đang tiếp thị rất nhiều cho đối tượng trẻ, không có nhiều kinh nghiệm về cách sử dụng tín dụng hoặc lường trước việc có nhiều khoản vay cùng một lúc,” Marisabel Torres, giám đốc trung tâm chính sách cho vay có trách nhiệm ở bang California, bày tỏ.

Nguyễn Phượng

Theo Bloomberg, SF Gate

-

-

18/04/2025 14:03 0

18/04/2025 14:03 0 -

-

18/04/2025 13:47 0

18/04/2025 13:47 0 -

18/04/2025 13:44 0

18/04/2025 13:44 0 -

18/04/2025 13:33 0

18/04/2025 13:33 0 -

18/04/2025 13:14 0

18/04/2025 13:14 0 -

18/04/2025 13:10 0

18/04/2025 13:10 0 -

18/04/2025 13:09 0

18/04/2025 13:09 0 -

-

18/04/2025 13:00 0

18/04/2025 13:00 0 -

18/04/2025 12:59 0

18/04/2025 12:59 0 -

18/04/2025 12:09 0

18/04/2025 12:09 0 -

18/04/2025 11:46 0

18/04/2025 11:46 0 -

18/04/2025 11:45 0

18/04/2025 11:45 0 -

18/04/2025 11:33 0

18/04/2025 11:33 0 -

18/04/2025 11:28 0

18/04/2025 11:28 0 -

-

-

18/04/2025 10:55 0

18/04/2025 10:55 0 - Xem thêm ›