Khủng hoảng ngân hàng Mỹ 'khó' tràn sang Canada

21/03/2023 11:46 GMT+7 | Tin tức 24h

Theo giới phân tích, sáu ngân hàng hàng đầu của Canada có khả năng thanh khoản dồi dào và rủi ro tín dụng có thể kiểm soát được. Điều này sẽ giúp họ thoát khỏi cuộc khủng hoảng niềm tin đã làm rung chuyển các ngân hàng toàn cầu trong hai tuần qua.

Vụ đóng cửa của hai ngân hàng Mỹ là Silicon Valley Bank (SVB) và Signature Bank (SB) trong tháng này cùng với kế hoạch giải cứu ngân hàng Credit Suisse do Chính phủ Thụy Sỹ hậu thuẫn đã làm dấy lên lo ngại về sức khỏe của ngành ngân hàng toàn cầu.

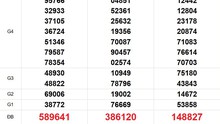

Theo cơ quan xếp hạng tín dụng DBRS Morningstar, sáu ngân hàng lớn Canada đã mất tổng cộng 57 tỷ CAD (41,7 tỷ USD), tương đương 9% giá trị vốn hóa thị trường trong hai tuần qua. Trong khi đó, chỉ số ngân hàng Mỹ đã giảm 21,5% trong hai tuần qua.

Ông James Shanahan, nhà phân tích tại công ty dịch vụ tài chính Edward Jones cho rằng những rắc rối của các ngân hàng Mỹ khó có thể lan sang các ngân hàng Canada vì các vấn đề tại Mỹ là riêng biệt và cụ thể đối với một số mô hình kinh doanh hoặc hoạt động cho vay nhất định.

Người dân tập trung bên ngoài trụ sở ngân hàng Silicon Valley Bank (SVB) ở California, Mỹ ngày 13/3/2023. Ảnh: THX/TTXVN

Ngày 20/3, Bộ trưởng Tài chính Canada Chrystia Freeland cũng lên tiếng bảo vệ các tổ chức tài chính nước này khi nói rằng các ngân hàng có đủ vốn để chống chọi với thời kỳ bất ổn và quản lý rủi ro thận trọng.

Bà Freeland cho biết chính phủ đang theo dõi chặt chẽ tình hình và người dân Canada nên tự tin rằng vào thời điểm bất ổn toàn cầu, không có nơi nào tốt hơn Canada. Phiên 20/3, chỉ số phụ tài chính của Canada đã tăng 0,7%.

Các ngân hàng trung ương trên toàn thế giới, bao gồm cả Ngân hàng Trung ương Canada đã nỗ lực tăng dòng tiền cho các ngân hàng đang đối mặt với vấn đề về thanh khoản.

Bên cạnh đó, các ngân hàng Canada đã không gặp phải tình trạng rút tiền gửi trong tháng Ba, do đó, chưa có dấu hiệu về xu hướng bán sớm trái phiếu để có nguồn tiền phục vụ hoạt động rút tiền gửi của khách hàng tương tự như SVB.

Những nhận định tích cực của các nhà phân tích và quan chức chính phủ được đưa ra sau hơn một tuần thị trường lo ngại về những vấn đề của ngành ngân hàng.

Các ngân hàng Canada đã trở nên mạnh mẽ hơn sau cuộc khủng hoảng tài chính toàn cầu năm 2008 nhờ các quy định thận trọng và từ đó tạo dựng được danh tiếng về sự ổn định tài chính. Sáu ngân hàng lớn trong đó có Royal Bank of Canada, Toronto Dominion Bank và Bank of Montreal, chiếm khoảng 80% tài sản ngân hàng của Canada và đến nay vẫn tránh được những vụ bê bối đã gây khó khăn cho các ngân hàng tại châu Âu và Mỹ.

Các ngân hàng Canada đã tập trung vào hoạt động cho vay trong nước và phần lớn thu nhập của họ đến từ việc phục vụ khách hàng nội địa. Nhưng trong những năm gần đây, một số ngân hàng lớn đã mở rộng sang Mỹ với việc mua các ngân hàng khu vực để hưởng lợi từ sự tăng trưởng mạnh mẽ ở các thành phố hạng hai của Mỹ.

Chiến lược này đang được xem xét kỹ lưỡng kể từ khi các vấn đề ở những ngân hàng khu vực làm dấy lên cuộc khủng hoảng ngân hàng tại Mỹ.

-

20/04/2025 16:03 0

20/04/2025 16:03 0 -

20/04/2025 15:48 0

20/04/2025 15:48 0 -

20/04/2025 15:42 0

20/04/2025 15:42 0 -

-

-

20/04/2025 15:21 0

20/04/2025 15:21 0 -

20/04/2025 15:17 0

20/04/2025 15:17 0 -

20/04/2025 15:13 0

20/04/2025 15:13 0 -

-

-

-

-

-

-

-

-

20/04/2025 14:35 0

20/04/2025 14:35 0 -

-

20/04/2025 13:56 0

20/04/2025 13:56 0 -

20/04/2025 13:14 0

20/04/2025 13:14 0 - Xem thêm ›